O parecer do senador Eduardo Braga para o 2º projeto de lei complementar de regulamentação da reforma tributária (PLP 108 de 2024) trouxe algumas mudanças sobre a aplicação de multas e penalidades

Notícia

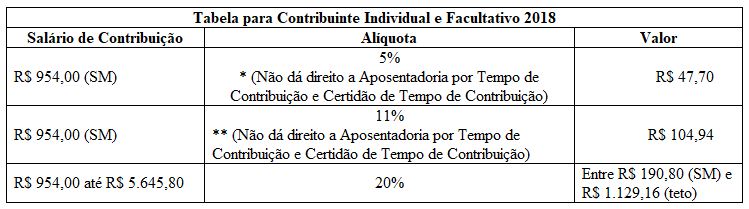

Saiba Como Funciona a Tabela de Contribuição Mensal ao INSS

A tabela de contribuição mensal poderá ser utilizada para consulta sobre as faixas de salários e respectivas alíquotas de incidência para o cálculo da contribuição a ser paga ao INSS.

01/01/1970 00:00:00

A tabela de contribuição mensal poderá ser utilizada para consulta sobre as faixas de salários e respectivas alíquotas de incidência para o cálculo da contribuição a ser paga ao INSS.

As categorias de empregado, empregado doméstico e trabalhador avulso possuem faixas e alíquotas distintas das de contribuinte individual e facultativo.

Assim, para um empregado que tenha uma remuneração em março/2018 de R$ 1.850,00, o valor do INSS que será descontado em folha de pagamento, de acordo com as faixas de salário de contribuição acima, será de R$ 166,50, ou seja, R$ 1.850,00 x 9%.

Para os empregados que tenham remuneração acima de R$ 5.645,80 em 2018, o valor do desconto em folha de pagamento será limitada a R$ 621,04 (R$ 5.645,80 x 11%).

Nota: Os valores das tabelas acima foram extraídos da Portaria Ministerial MF nº 15, de 16 de janeiro de 2018 e terão aplicação sobre as remunerações a partir de 1º de janeiro de 2018.

(*) Facultativo de baixa renda (dono de casa) – Contribuição de 5% sobre o SM

A contribuição de 5% sobre o Salário-Mínimo (SM) é exclusiva ao contribuinte facultativo de baixa renda (dono de casa). Essa contribuição é destinada ao homem ou mulher de famílias de baixa renda e que se dedique exclusivamente ao trabalho doméstico no âmbito da sua residência e não tenha renda própria.

Neste caso o contribuinte facultativo contribui mensalmente com o valor de R$ 47,70, considerando o SM vigente em 2018 (R$ 954,00 x 5%).

Requisitos necessários para se enquadrar nesta forma de contribuição:

- Não possuir renda própria de nenhum tipo (incluindo aluguel, pensão alimentícia, pensão por morte, entre outros valores);

- Não exercer atividade remunerada e dedicar-se apenas ao trabalho doméstico, na própria residência;

- Possuir renda familiar de até dois salários mínimos. Bolsa família não entra para o cálculo;

- Estar inscrito no Cadastro Único para Programas Sociais (CadÚnico), com situação atualizada nos últimos dois anos. A inscrição é feita junto aoCentro de Referência e Assistência Social (CRAS) do município.

Como Contribuir:

- Gere a guia de recolhimento pela internet mensalmente e faça o pagamento;

- Você também pode comprar um carnê em uma papelaria e contribuir, usando o código de pagamento 1929;

Benefícios a que o segurado contribuinte facultativo tem direito:

As contribuições válidas realizadas sobre 5% do salário mínimo podem ser utilizadas para os seguintes benefícios:

- aposentadoria por idade;

- aposentadoria por invalidez;

- auxílio-doença;

- Auxílio-acidente;

- Auxílio-reclusão;

- Salário-maternidade .

Se mais tarde você decidir usar suas contribuições como facultativo de baixa renda para obter os benefícios abaixo, precisará pagar a diferença corrigida entre 5% e 20% (alíquota total).

- aposentadoria por Tempo de Contribuição;

- Certidão de Tempo de Contribuição – CTC.

(**) Plano simplificado de Previdência Social – Contribuição de 11% sobre o SM

O Plano Simplificado é uma forma de inclusão previdenciária com percentual de contribuição reduzido de 20% para 11%, desde que o valor pago seja igual à alíquota multiplicada pelo valor do salário mínimo vigente.

A implementação deste plano se deu a partir da publicação da Lei Complementar n º 123/2006, com efeitos a partir de abril/2007 (Decreto nº 6.042/2007).

Este plano se aplica exclusivamente à categoria de Contribuinte Individual, que trabalha por conta própria e não seja prestador de serviço à empresa ou equiparada, e também ao Facultativo, que é aquele que não exerce atividade.

Neste caso o contribuinte individual contribui mensalmente com o valor de R$ 104,94, considerando o SM vigente em 2018 (R$ 954,00 x 11%).

Como Contribuir:

Tanto o Contribuinte Individual quanto o Facultativo poderão fazer os pagamentos neste plano desde que utilizem os códigos de pagamento específicos para esta alíquota de contribuição.

Consulte a página Formas de contribuição e códigos de pagamento para mais informações.

Benefícios a que o segurado contribuinte tem direito:

As contribuições do Plano Simplificado são válidas para todos os benefícios previdenciários, exceto:

- aposentadoria por Tempo de Contribuição;

- Certidão de Tempo de Contribuição – CTC (expedida somente para servidores públicos concursados, efetivos, que estejam vinculados a Regime Próprio de Previdência Social – RPPS da União, dos Estados, do Distrito Federal ou dos Municípios).

Se após o recolhimento no plano simplificado, houver interesse de contar esse tempo de contribuição para um dos casos acima, deverá ser feita a complementação da contribuição mensal, mediante o recolhimento de mais 9% sobre o valor do salário mínimo que serviu de base para o recolhimento, acrescido de juros moratórios.

O cálculo desta diferença e a geração da guia para pagamento somente será possível em uma das Agências da Previdência Social.

Opção de Troca de Plano Normal

No plano normal o contribuinte individual ou facultativo paga 20% sobre a base de cálculo que quer contribuir, entre o SM R$ 954,00 (R$ 190,80) e o teto do salário de contribuição da Previdência Social R$ 5.645,80 (R$ 1.129,16).

O Contribuinte Individual e o Facultativo que pagam o INSS através do Plano normal de contribuição (alíquota de 20%) poderão, a qualquer momento, optar pelo pagamento neste Plano simplificado (alíquota de 11%), bastando alterar o código de pagamento no momento de preencher a Guia da Previdência Social – GPS.

A mesma situação se aplica ao que estiver recolhendo neste plano simplificado e quiser voltar para o Plano normal.

Notícias Técnicas

A medida entrará em vigor a partir de 1º de janeiro de 2026, observando-se integralmente o princípio constitucional de anterioridade, seguindo as regras estabelecidas pelo artigo 150, inciso III.

Entenda os impactos e como se preparar para o novo cenário até 2032

Por lei, quem não se adaptar deve pagar tributos mesmo no período de teste, mas o maior risco é operacional

Implicações do novo sistema de recolhimento para o fluxo de caixa e a infraestrutura tecnológica

Na CLT consta que o empregado deve cumprir integralmente a jornada de trabalho mensal que foi acordada com o empregador, sem faltas, atrasos ou saídas injustificadas durante o expediente

Projeto amplia imunidades e define alíquotas para o imposto sobre heranças e doações

Reunião debateu desafios tributários, regulamentação e projetos de integração esportiva da categoria

Ministério da Economia esclarece incidência de encargos sobre remuneração paga pelo empregador antes do auxílio-doença

Lei 14.905/2024 altera forma de corrigir débitos trabalhistas, exigindo atenção das empresas para evitar impactos financeiros

Notícias Empresariais

Levantamento do Sebrae mostra que o país criou 412 mil novos empreendimentos no mês; setor de Serviços lidera

Ao lidar com falhas de forma madura, profissionais mostram resiliência, inteligência emocional e disposição para evoluir

Uma das Comissões da Câmara dos Deputados aprovou um projeto que eleva o limite de faturamento do MEI para R$ 150 mil ao ano

Houve salto de mais de 1.000% nas contratações em julho, com 6.099 novos contratos firmados

Estimativa aponta que impacto seria de 138 mil empregos perdidos, mas será mitigado pelo pacote de socorro do governo

Projeção atingiu menor patamar desde janeiro de 2024

O real, que tem o melhor desempenho entre divisas latino-americanas no ano, hoje se apreciou bem menos que pares como o pesos mexicano, chileno e colombiano

Acordo envolve testes de dados na Infraestrutura Pública Digital de Identificação Civil

Medida foi criada como alternativa ao reconhecimento facial

Banco central manteve a taxa que paga sobre os depósitos bancários em 2% pela segunda reunião consecutiva, após reduzi-la pela metade no período de um ano

Notícias Melhores

Atividade tem por objetivo garantir a perpetuidade das organizações através de planejamento e visão globais e descentralizados

Semana traz prazo para o candidato interpor recursos

Exame de Suficiência 2/2024 está marcado para o dia 24 de novembro, próximo domingo.

Com automação de processos e aumento da eficiência, empresas contábeis ganham agilidade e reduzem custos, apontando para um futuro digitalizado no setor.

Veja as atribuições da profissão e a média salarial para este profissional

O Brasil se tornou pioneiro a partir da publicação desses normativos, colaborando para as ações voltadas para o combate ao aquecimento global e o desenvolvimento sustentável

Este artigo analisa os procedimentos contábeis nas operadoras de saúde brasileiras, destacando os desafios da conformidade com a regulação nacional e os esforços de adequação às normas internacionais de contabilidade (IFRS)

Essas recomendações visam incorporar pontos essenciais defendidos pela classe contábil, os quais poderão compor o projeto final previsto para votação no plenário da Câmara dos Deputados

Pequenas e médias empresas (PMEs) enfrentam uma série de desafios que vão desde a gestão financeira até o cumprimento de obrigações fiscais e planejamento de crescimento

Este artigo explora técnicas práticas e estratégicas, ajudando a consolidar sua posição no mercado competitivo de contabilidade